1. Verotus osana talous- ja yhteiskuntapolitiikkaa

Akavan mielestä Suomen verojärjestelmä pitää uudistaa siten, että se auttaa ratkaisemaan talouden suuria ongelmia. Esitämme seuraavassa valikoituja ajatuksia siitä, millaisia ominaisuuksia verojärjestelmällä pitäisi olla ja miten se voisi auttaa ratkaisemaan edessä olevia ongelmia.

Vielä 2000-luvun alussa Suomi oli maailman kilpailukykyisin maa. Valtio sai hyvin pitkään korkeimman luottoluokituksen kaikilta luottoluokittajilta. Se on kuitenkin historiaa. Emme yllä maailman terävimpään kärkeen enää kummallakaan mittarilla. Meidän kannattaa kuitenkin pyrkiä sinne takaisin.

Vakaat instituutiot, turvallinen oikeusvaltio, vähäiset poliittiset riskit ja hyvä koulutusjärjestelmä ovat edelleen sellaisia Suomen vahvuuksia, joiden varaan kilpailukykyistä yhteiskuntaa on hyvä rakentaa.

Kilpailukykyämme nakertaa ratkaisevasti vaatimaton talouden kasvukyky ja sen heikot tulevaisuuden näkymät. Tämä on suuri ongelma, koska juuri talouden kasvukyky määrittää rajat kansakunnan hyvinvoinnin nousulle. Se asettaa myös rajat julkisen sektorin koolle ja kansalaisille tarjottavien julkisten palveluiden laajuudelle. Vahva talouskasvu sallii monipuoliset ja laadukkaat julkiset palvelut.

Vahva talouskasvu sallii monipuoliset ja laadukkaat julkiset palvelut.

Oleellinen osa maan kilpailukykyä on sen kyky kerryttää talouskasvua erityisesti parantamalla tuottavuuttaan. Juuri tällä tärkeimmällä osa-alueella Suomen kilpailukyky on rapautunut eniten. Asukasta kohden laskettu reaalinen bruttokansantuote on koronapandemiasta toipumisen jälkeenkin suurin piirtein yhtä suuri kuin 14 vuotta sitten vuonna 2007.

Tulevaisuuden talouskasvu syntyy korkean lisäarvon tuotannossa ja erityisesti palveluissa. Työ vaatii työntekijöiltä yhä korkeampaa koulutusta ja osaamista. Suomen talouden kasvuedellytyksiä pitää vahvistaa panostuksilla koulutukseen ja osaamiseen sekä investoimalla enemmän tutkimukseen, tuotekehitykseen, uusiin ideoihin ja innovaatioihin, joista syntyy menestyviä tuotteita.

Osaaminen on jatkossakin Suomen elinehto. Kuluneiden vuosikymmenten aikana kansalaisten koulutustason nousu on nostanut tuottavuutta ja muuttanut työpaikkojen rakennetta vahvasti osaamista korostavaan suuntaan. Jostain syystä koulutustason nousu on kuitenkin pysähtynyt. On huolestuttavaa, että Suomen koulutetuin ikäluokka on 40–49-vuotiaat, kun sen pitäisi tietenkin olla jokin sitä nuorempi ikäluokka. Koulutustasoa on saatava parannettua lisää.

Valtavan haasteen tuo Suomen väestön ikärakenteen muutos, joka vaikuttaa laajasti yhteiskuntaan. Muutaman seuraavan vuosikymmenen aikana väkiluku edelleen kasvaa, mutta työikäisestä väestöstä poistuu enemmän ihmisiä eläkkeelle kuin nuoria tulee tilalle. Meillä on tulevaisuudessa selvästi vähemmän työikäisiä suhteessa ei-työikäisiin kuin nykyisin. Uhkana on, että työllisten määrä vähenee pysyvästi. Se murentaisi talouden kasvukykyä samaan aikaan, kun väestön ikääntyminen vääjäämättä kasvattaa julkisia menoja.

Työikäisen väestön väheneminen asettaa kovat odotukset työllisyysasteelle. Kun työikäisiä on vähemmän, työllisyysasteen täytyy nousta pelkästään työllisyyden pitämiseksi ennallaan. Se ei kuitenkaan vielä riitä. Työllisyysasteen pitää nousta enemmän, jotta myös työssä käyvien lukumäärä nousee ja saamme hillittyä väestöllisen huoltosuhteen heikkenemistä. Julkilausuttu tavoite on nostaa työllisyysaste 75 prosenttiin. Akavan mielestä työllisyysaste pitää saada nostettua ainakin 78 prosenttiin vuoden 2027 loppuun mennessä.

Verojärjestelmän pitäisi edistää keskeisten tavoitteiden saavuttamista: talouden vahvempaa kasvukykyä, korkeampaa työllisyyttä ja tuottavuuden nousua. Sekä työllisyyden että tuottavuuden nousu perustuvat koulutukseen ja vankkaan osaamiseen. Tämän lisäksi tarvitaan työperäistä maahanmuuttoa.

Suomen verojärjestelmä on ristiriidassa näiden tavoitteiden kanssa. Työn verotus on meillä kansainvälisesti verrattuna kireää. Rajaveroasteet ovat korkeita jo varsin matalilla tulotasoilla, mikä heikentää yrittämisen, työn tekemisen ja työuralla vaativampiin tehtäviin etenemisen kannustimia.

Suomi tarvitsee kansainvälisiä investointeja. Tavoitteemme on, että sekä kotimaiset että ulkomaiset yritykset sijoittavat korkeaa osaamista vaativia ja suuren arvonlisän tuottavia toimintojaan tänne. Näihin kuuluu suunnittelua, TKI-toimintaa, muotoilua, markkinointia ja liikkeenjohtoa. Tässä onnistuminen vaatii kansainvälisesti kilpailukykyistä toimintaympäristöä, jonka yksi tärkeä osa on verojärjestelmä.

Akava ehdottaa verotuksen rakenneuudistusta, joka toteutetaan kahden hallituskauden mittaisena ohjelmana. Työtulojen verotusta kevennetään asteittain ja vastaavasti ympäristö-, haitta- ja kulutusveroja kiristetään. Alijäämäisen julkisen talouden vuoksi verouudistuksen pitää olla staattisesti tarkasteltuna kustannuksiltaan neutraali.

Verojärjestelmän pitää jatkossakin turvata julkiselle sektorille riittävä rahoitus sen vastuulla olevien tehtävien hoitamiseen. Sellaisia ovat erityisesti koulutus, terveydenhuolto ja yhteiskunnan turvaverkoista huolehtiminen.

Akava ehdottaa verotuksen rakenneuudistusta, joka toteutetaan kahden hallituskauden mittaisena ohjelmana.

Akavan keskeiset ehdotukset

- Työtulojen verotusta kevennetään kaikissa tuloluokissa niin, että myös rajaveroasteet laskevat. Korkein rajaveroaste lasketaan viiteenkymmeneen prosenttiin kahden hallituskauden kuluessa.

- Työn verotuksen keventäminen rahoitetaan korkeammalla työllisyydellä, vahvemmalla talouskasvulla sekä korottamalla ympäristö-, haitta- ja kulutusveroja.

- Hyvinvointialueiden rahoitus turvataan valtion rahoituksella. Erillistä maakuntaveroa ei oteta käyttöön.

- Eroa ansio- ja pääomatulojen välillä kavennetaan ansiotuloveroja keventämällä. Yhteisöveron kilpailukyvystä huolehditaan.

- Otetaan käyttöön pysyvä TKI-verokannustin.

- Harmaan talouden torjunnan ohjelmaa jatketaan.

2. Ansiotuloverotus

Työn verotuksen uudistaminen on tärkeä osa talous- ja veropolitiikkaa, jonka tavoite on tukea osaamiseen perustuvaa talouskasvua ja julkisten palvelujen rahoitusta. Työn verotusta pitää kehittää, jotta työllisyysaste kohoaa, tuottavuus nousee ja talouden kasvukyky paranee.

Akavan tavoitteet ansiotuloverotuksen kehittämisessä

- Ansiotulojen verotusta kevennetään kaikissa tuloluokissa niin, että myös rajaveroasteet laskevat.

- Korkein rajaveroaste lasketaan viiteenkymmeneen prosenttiin. Solidaarisuusveroista luovutaan.

- Erillistä maakuntaveroa ei oteta käyttöön. Uusi verottaja maakuntatasolla johtaisi suurella todennäköisyydellä verotuksen kiristymiseen.

- Uudistus toteutetaan kahden hallituskauden mittaisena ohjelmana. Työtulojen verotusta kevennetään asteittain ja vastaavasti ympäristö-, haitta- ja kulutusveroja kiristetään. Uudistuksen pitää olla kustannusneutraali staattisesti tarkasteltuna.

Verojärjestelmä pitää rakentaa tulevaisuutta varten

Suomi menestyy korkealla laadulla, jonka perustana ovat luja osaaminen, uutteruus, yrittäminen sekä koulutus, tutkimus ja tuotekehitys. Tarvitsemme Suomeen välttämättä työperäistä maahanmuuttoa. Siksi meillä täytyy olla kansainvälisesti kilpailukykyinen ympäristö vaativalle osaamisintensiiviselle asiantuntijatyölle.

Pitkän aikavälin suunnitelmalla annetaan yrityksille ja kansalaisille selkeä viesti, että Suomi on jatkossakin valtio, jossa kannattaa investoida, työllistää, tehdä työtä ja kasvaa. Päämääriin ylletään oikein muotoilluilla kannustimilla.

Työn verotuksen keskeisin ongelma on kireä progressio.

Verotuksen kireän progression loiventaminen

- parantaa työnteon, yrittämisen ja opiskelun kannustimia.

- parantaa kannustimia hankkia lisäpätevyyttä ja pyrkiä uralla eteenpäin.

- parantaa yritysten mahdollisuuksia rakentaa kannustavia palkkausjärjestelmiä ja hankkia osaavaa työvoimaa myös ulkomailta.

- kaventaa eroa ansio- ja pääomatulojen verokohtelussa.

- tekee työn tekemisestä kannattavaa työmarkkinoiden ulkopuolisille, esimerkiksi eläkkeellä oleville.

Kustannus

Yhden prosenttiyksikön alennus valtion tuloveroasteikon kaikilla portailla pienentää valtiovarainministeriön arvion mukaan verotuottoja runsaat 540 miljoonaa euroa. Yhden prosenttiyksikön pudotus keskimääräisessä kunnallisveroprosentissa maksaa jokseenkin kaksi kertaa niin paljon, runsaat 1,1 miljardia euroa.

Perustelut

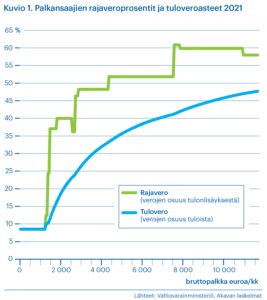

Työn verotuksen keskeisin ongelma on kireä progressio. Rajaveroaste eli verojen osuus tulonlisäyksestä on korkea jo varsin matalilla palkkatasoilla ja se nousee nopeasti tulojen noustessa. Asiantuntijoiden ja johtotehtävissä toimivien verotus on kansainvälisesti raskasta.

Esimerkiksi 32 500 euron vuosituloilla (2 600 euroa kuukaudessa) seuraavista sadan euron tulonlisäyksistä menee veroa 46,3 prosenttia (vuoden 2021 tuloveroasteikko). Jo silloin, kun vuositulot ovat 52 000 euroa (vajaat 4 200 euroa kuukaudessa), kaikesta lisätulosta jää itselle alle puolet, sillä rajaveroaste kohoaa 51,8 prosenttiin. Vajaan 7 500 euron kuukausipalkalla (vuositulot runsaat 90 000 euroa), lisätulon veroprosentti on jo noin 60.

Kuvio 1: Palkansaajien rajaveroprosentit ja tuloveroasteet 2021, lähteet: Valtiovarainministeriö, Akavan laskelmat

Veronmaksajain keskusliiton selvityksen (2020) mukaan Suomi verottaa keski- ja suurituloisia palkansaajia selvästi ankarammin kuin Länsi-Euroopan maat keskimäärin, mutta on keskikastia pienten palkkojen verottajana. Keskituloisilla (kyseisessä vertailussa noin 3 600 euroa kuukaudessa vuonna 2020) verotus on Suomessa 2,8 prosenttiyksikköä keskimääräistä kireämpää. Suuremmilla palkkatasoilla ero kasvaa huomattavasti ja korkeapalkkaisen, noin 11 700 euroa kuukaudessa ansaitsevan henkilön veroprosentti on Suomessa yli 7 prosenttiyksikköä korkeampi kuin vertailumaissa keskimäärin. Lisätulojen verotuksessa erot ovat tätä suurempia.

Suomi verottaa keski- ja suurituloisia palkansaajia selvästi ankarammin kuin Länsi-Euroopan maat keskimäärin, mutta on keskikastia pienten palkkojen verottajana.

Muita näkökulmia

Tarvetta keventää ansiotulojen verotusta on edellä perusteltu lähinnä kannustimien parantamisella ja rakenteellisilla syillä. Kevyempi ansiotulojen verotus tukee talouskasvua myös suoraan, sillä se lisää kotitalouksien ostovoimaa ja mahdollisuuksia kasvattaa kulutusta ja investointeja.

Aika ajoin kuulee väitettävän, että ansiotuloverojen kevennykset voivat mennä ”hukkaan”, jos kotitaloudet säästävät merkittävän osan kasvavista nettotuloistaan. Itse asiassa monilla kotitalouksilla tulotasoon katsomatta on luultavasti säästämistavoite, josta ne eivät voi tinkiä. Asuntolainan lyhennys on pakko hoitaa ja kenties rahaa pitää jäädä säännöllisesti myös muuten säästöön, ja vasta sen jälkeen voidaan miettiä, paljonko on varaa kuluttaa. Silloin ansiotuloveron kevennys parantaa oman talouden hallintaa ja antaa mahdollisuuksia kuluttaa enemmän joko heti tai myöhemmin.

3. Ympäristö-, haitta- ja kulutusverotus

Kun työn verotuksen keventäminen toteutetaan vähitellen kahden hallituskauden aikana, sen myönteisiä vaikutuksia työllisyyteen ja talouskasvuun voidaan jatkuvasti arvioida. Korkeampi työllisyys ja vahvempi talouskasvu rahoittavat veronkevennykset osittain, mutta luultavasti eivät kokonaan. Puuttuva osa on kerättävä muita veroja kiristämällä.

Paras tapa rahoittaa puuttuva osa ansiotuloverojen asteittaisesta keventämisestä on kiristää ympäristö-, haitta- ja kulutusveroja. Kulutus tarjoaa yhtä laajan tai jopa laajemman veropohjan kuin ansiotulot.

Akavan tavoitteet ympäristö-, haitta- ja kulutusverotuksen kehittämisessä

- Ympäristö-, haitta- ja kulutusveroja kiristetään tarpeen mukaan samalla, kun työn verotusta kevennetään ja rajaveroasteita alennetaan.

- Välillisen verotuksen korotukset pitää mahdollisuuksien mukaan kohdistaa ensin ympäristö- ja haittaveroihin. Niillä voidaan vaikuttaa kuluttajien ja yritysten käyttäytymiseen, vähentää ympäristön kuormittamiseen ja terveyteen liittyviä haittoja sekä edistää ilmastonmuutoksen torjuntaa.

- Nostetaan yleistä arvonlisäveroa ja alennettuja arvonlisäverokantoja yhtä paljon tai korotetaan alennettuja arvonlisäverokantoja enemmän kuin yleistä arvonlisäveroa.

- Lääkkeiden alennettua10 prosentin verokantaa ei muuteta.

Kulutus tarjoaa yhtä laajan tai jopa laajemman veropohjan kuin ansiotulot.

Perustelut

Keinot ratkaista ympäristöön liittyviä ongelmia ja haittoja määräytyvät pitkälti ongelmien luonteesta. Ne voivat olla esimerkiksi määräyksiä, suoranaisia kieltoja, kiintiöitä, tukia, veroja tai niiden yhdistelmiä. Millä keinoilla esimerkiksi Suomi yltää tavoittelemaansa hiilineutraaliuteen vuoteen 2035 mennessä? Tiedämme, että kovia vaatimuksia asetetaan ainakin energian tuotannolle ja liikenteelle.

Kasvihuonekaasupäästöjen vähentämiselle on omat tavoitteensa päästökaupan piiriin kuuluvalla toiminnalla, jota ovat esimerkiksi energian tuotanto, energiavaltainen teollisuus ja lentoliikenne sekä sen ulkopuolisella toiminnalla, kuten rakennusten lämmitys, liikenne ja maatalous. Uusiutuvaa energiaa pitäisi lisätä ja energiatehokkuutta parantaa.

Vähähiiliseen yhteiskuntaan siirtyminen vaatii merkittäviä panostuksia uusien teknologioiden kehittämiseen ja niiden omaksumiseen. Sen vuoksi päästöjen verottamista tai hinnoittelua ei voi tarkastella erillään tuista uusien teknologioiden kehittämiseen. Niitä pitää paremminkin tarkastella toisiaan täydentävinä keinoina.

Uudet teknologiat, kuten uusiutuvan energian tuotanto ja akkuteknologia, voivat kasvattaa globaalia akkumineraalien ja maametallien kysyntää, mikä pakottaa ottamaan uusiutumattomien luonnonvarojen riittävyyden ja hyödyntämisen ympäristövaikutukset huomioon ilmastopolitiikan rinnalla.

Yleensä pidetään hyvänä tavoitteena sitä, että verotus ei ohjaa yritysten tai kotitalouksien päätöksiä vaikkapa investoida tai tehdä töitä. Ympäristö- ja haittaverot ovat poikkeus tästä ajattelusta. Niiden tarkoitus on nimenomaan vähentää haitallista tai ei-toivottua käyttäytymistä.

Ympäristö- ja haittaverojen ja muiden ohjauskeinojen yhdistelmä on monimutkainen kokonaisuus. Osa keinoista on ylikansallisia, kuten EU:n kaavailemat muovivero ja hiilirajamekanismi, osa on kansallisia. Kokonaisuuden hahmottaminen vaatii erillisen ympäristötaloustieteellisen selvityksen.

Kulutuksen verottamisen arvioidaan vääristävän talouden toimintaa vähemmän kuin progressiivisen työn verotuksen. Yleisen arvonlisäveron kaltainen kulutusvero ei pienennä kouluttautumisesta ja työuralla oppimisesta kertyvää tuottoa. Se ei myöskään heikennä yrittämisen, lisätöiden tekemisen ja työelämässä etenemisen kannustimia.

Kulutuksen verottaminen rasittaa kotimaisen tuotannon ohella myös ulkomaista tuotantoa tuonnin kautta. Työn verotus sen sijaan kohdistuu kotimaiseen tuotantoon ja vientiin, mikä saattaa ajoittain heikentää kotimaisen tuotannon kansainvälistä kilpailukykyä.

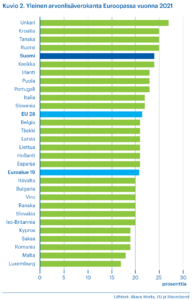

Ansiotuloverotuksen keventämisen rahoittavaa verotulojen lisäystä ei saada kerättyä pelkästään ympäristö- ja haittaverojen korotuksilla. Myös arvonlisäverotusta joudutaan kiristämään. Korotuspaine kohdistuu erityisesti alennettuihin 10 ja 14 prosentin arvonlisäverokantoihin. Nykyinen 24 prosentin yleinen arvonlisävero on jo Euroopan korkeimpien joukossa.

Arvio kustannuksista

Alennetut 10–14 prosentin arvonlisäverokannat alentavat verotuottoja kaikkiaan noin 3 miljardia euroa. Yhden prosenttiyksikön korotus niihin kasvattaisi verokertymää noin 0,27 miljardia euroa. Vastaavasti yleisen arvonlisäkannan korotus 25 prosenttiin lisäisi verotuloja 0,67 miljardia euroa. Lähde: Valtiovarainministeriö

Muita näkökulmia

Kulutusverojen korotus nostaa hintatasoa. Se kompensoidaan automaattisesti kaikkein pienituloisimmille, sillä vähimmäisetuudet on käytännössä sidottu kuluttajahintojen nousuun. Työeläkkeiden muutos seuraa 80 prosentin painolla kuluttajahintojen muutosta.

4. Kotitalousvähennys

Kotitalousvähennys kannustaa yksityishenkilöitä ostamaan ulkopuolisen tarjoamia palveluita kuten oman asunnon ja vapaa-ajan asunnon kunnossapito- ja perusparannustyötä, kotitaloustyötä sekä hoiva- tai hoitotyötä. Sen tavoite on parantaa työllisyyttä ja vähentää halukkuutta teettää samoja töitä pimeästi eli karsia harmaata taloutta.

Kotitalousvähennystä voidaan laajentaa neljällä tavalla. Sen enimmäismäärää voidaan nostaa, työkustannusten vähennyskelpoista osuutta kasvattaa, omavastuuosuutta pienentää ja sen käyttötarkoitusta laajentaa.

Kotitalousvähennyksen tavoite on parantaa työllisyyttä ja vähentää halukkuutta teettää samoja töitä pimeästi eli karsia harmaata taloutta.

Akavan tavoitteet kotitalousvähennyksen kehittämisessä

- Poistetaan kotitalousvähennyksen 100 euron omavastuuosuus.

- Kasvatetaan kotitalousvähennyksen enimmäismäärä 4 500 euroon vuodessa.

- Kasvatetaan vähennyskelpoinen osuus työkustannuksista 60 prosenttiin.

- Laajennetaan kotitalousvähennyksen käyttötarkoitusta jatkuvan oppimisen rahoittamiseen.

Perustelut

Kotitalousvähennystä käyttävät kaikkien tulotasojen henkilöt. Eniten käyttäjiä on keskituloisten joukossa.

Kotitalousvähennykseen oikeuttava työ tehdään aina asiakkaan kotona tai vapaa-ajan asunnolla. Jokainen asiakas tarvitsee tekijän kohteeseen, sillä remontointia, siivousta ja hoivaa ei voi tehdä etätyönä. Niinpä kysynnän lisäys nostaa työllisyyttä.

Kotitalousvähennyksen käyttäjien määrä on pääosin kasvanut tasaisesti vähennyksen olemassaolon aikana. Käyttö voi yleistyä merkittävästi lisää, joten kotitalousvähennyksen mahdollisuuksia työllisyyden vahvistajana ei ole vielä nähty täysin. Vähennyksen ehdoissa pitää olla kuitenkin tietynlaista pysyvyyttä tai selkeä suunta edestakaisten muutosten sijaan, jotta kansalaiset oppivat tuntemaan ne nykyistä paremmin.

Täyden kotitalousvähennyksen tekee vuodesta toiseen vaihtuva pieni joukko käyttäjiä. Vähennyksen yläraja tulee tyypillisesti vastaan, jos täytyy hankkia remontti- tai korjauspalveluita. Moni suomalainen tarvitsee remonttipalveluita aika ajoin, mutta harva edes joka toinen vuosi. Korkeampi kotitalousvähennyksen yläraja kannustaa nopeaan remontointiin silloin, kun siihen on tarvetta.

Jos kotitalousvähennyksene yläraja on korkeampi, se kannustaa nopeaan remontointiin silloin, kun siihen on tarvetta.

Kustannus

Kotitalousvähennyksen 100 euron omavastuun poistaminen maksaa karkeasti 50 miljoonaa euroa, jos vähennyksen suosio pysyy ennallaan. Vähennyksen suosio voi kuitenkin kasvaa melko paljon, jos pienempien korjaustöiden tai harvoin teetettävien kotitaloustöiden teettäminen tulee edullisemmaksi. Se olisi pelkästään hyvä asia ja osoittaisi, että kotitalousvähennys edistää työllisyyttä.

Kotitalousvähennyksen enimmäismäärän kasvattaminen aiheuttaa lisäkustannuksia ainoastaan silloin, kun vähennystä todella käytetään aiempaa enimmäismäärää enemmän. Jos enimmäismäärän kasvattaminen ei lisää vähennyksen käyttöä, lisäkustannuksia ei aiheudu. Runsas kymmenesosa täysi-ikäisistä suomalaisista käytti täyden kotitalousvähennyksen vuonna 2019.

Kotitalousvähennyksen alaisesta työkorvauksesta saa vuonna 2021 vähentää 40 prosenttia. Akava tavoittelee vähennyskelpoisuuden korottamista 60 prosenttiin. Se maksaisi kaavamaisesti vuoden 2019 palveluostojen arvon kautta laskettuna noin 240 miljoonaa euroa. Tämä hinta saadaan olettamalla, että palveluostot eivät kasva, mutta niistä saa suuremman vähennyksen. Todellisuudessa ostot tietysti kasvaisivat hinnan alentuessa ja kustannus olisi korkeampi.

Muita näkökohtia

Suomen hallitus on päättänyt laajentaa kotitalousvähennystä määräaikaisesti vuosina 2022 ja 2023 siten, että kotitaloustyössä ja hoivapalveluissa korotetaan vähennyksen enimmäismäärää ja vähennyskelpoinen osuus nostetaan 60 prosenttiin. Tämä tilapäinen laajennus koskee pientä osaa kotitalousvähennyksen käytöstä, koska remontti- ja korjauspalvelut jäävät tämän laajennuskokeilun ulkopuolelle.

5. Yhteisövero ja yrittäjän verotus

Akavan tavoitteet

- Yhteisöveron kilpailukyvystä huolehditaan.

- EU-tason yhteistyötä tiivistetään verotukseen liittyvissä kysymyksissä. Estetään haitallista verokilpailua.

- Eroa ansio- ja pääomatulojen verokohtelussa kavennetaan keventämällä ansiotuloverotusta.

- Harmaan talouden ja veronkierron vastaisia ohjelmia jatketaan.

Perustelut

Yhteisöverokanta on keskeinen väline, jolla vaikutetaan yritysten toimintaympäristöön. Yhteisöverosta käydään erittäin kireää kansainvälistä kilpailua ja sitä on alennettu OECD-maissa merkittävästi viime vuosikymmenten aikana. Yhteisöverokannalle suunnitellaan 15 prosentin vähimmäistasoa maailmanlaajuisesti.

Suomi on pitänyt hyvää huolta oman yhteisöverokantansa kilpailukyvystä. Nykyinen 20 prosentin yhteisöverokanta on edelleen kilpailukykyinen, mutta jos kansainvälinen verokilpailu jatkuu kiivaana, sen tasoa voidaan joutua laskemaan.

Euroopan unionin maat kilpailevat keskenään yritysten sijoittumisesta ja niiden maksamasta yhteisöverosta. Verokilpailu rajoittaa Suomen kaltaisten pienten avotalouksien tosiasiallista mahdollisuutta päättää itsenäisesti yhteisöverotuksesta. Yhteisövero pitää turvata Suomessa varteenotettavana veromuotona, joten haitallista verokilpailua pitää rajoittaa ja EU-tason veroyhteistyötä tiivistää.

Euroopan unionin maat kilpailevat keskenään yritysten sijoittumisesta ja niiden maksamasta yhteisöverosta.

Yrittäjän verotus on monimutkainen kokonaisuus, johon vaikuttavat yhteisövero, pääomatulovero ja ansiotulovero. Sen toimivuutta kannattaa aika ajoin pohtia uudelleen.

Listaamattoman yrityksen nettovarallisuus vaikuttaa pääomatulona verotettavan osingon määrään. Tämä luo voimakkaan kannustimen kartuttaa yrityksen aineellista omaisuutta. Tällä on haluttu edistää investointeja ja työllisyyttä.

Yhteys yrityksen varallisuuden, kasvun ja työllisyyden välillä ei ole kuitenkaan yksinkertainen. Suuri nettovarallisuus voi olla merkki kasvumahdollisuuksien puuttumisesta. Toisaalta kannattava ja nopeasti kasvava yritys voi olla pitkään velkainen. Lisäksi monilla aloilla yrityksen kasvu perustuu yhä enemmän osaamiseen ja muuhun aineettomaan pääomaan, eikä mittaviin aineellisiin investointeihin. Varallisuuden kartuttaminen ei ehkä olekaan välttämätöntä yritystoiminnalle. Nykyinen tapa verottaa listaamattomien yhtiöiden osinkoja ei luo kasvun kannustimia osaamisintensiiviselle yritykselle.

Ansiotulovero on useimmille yrittäjille tärkein veromuoto. Sen vuoksi ansiotulojen verotuksen merkittävä keventäminen on myös elinkeino- ja yrittäjäpolitiikan kannalta verojärjestelmämme tärkein kehittämiskohde. Palkan ylimmän rajaveroasteen ja listaamattoman yhtiön ja yrittäjähuojennetun osingon yhteenlasketun rajaveroasteen välinen ero nykyjärjestelmässä on yli 30 prosenttia (Yritysverotuksen asiantuntijatyöryhmän raportti, VM-julkaisuja 12/2017). Tätä eroa pitää kaventaa nimenomaan ansiotuloverotusta keventämällä.

6. TKI-toiminnan edistäminen

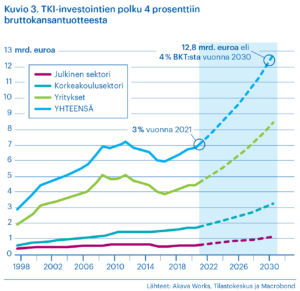

Suomi tavoittelee tutkimus-, kehitys- ja innovaatiopanostusten kasvattamista 4 prosenttiin BKT:n arvosta vuoteen 2030 mennessä vahvistaakseen tuottavuuden nousua ja parantaakseen kansantalouden kasvukykyä. Tavoite on osa Akavan talouspoliittisia tavoitteita ja hallitusohjelmatavoitteita.

Suomi tavoittelee tutkimus-, kehitys- ja innovaatiopanostusten kasvattamista 4 prosenttiin BKT:n arvosta vuoteen 2030 mennessä.

Tavoite on erinomainen. Sen saavuttaminen edellyttää merkittävää vuotuisten investointien kasvua sekä keskinäistä yhteistyötä yrityksiltä, korkeakouluilta ja valtiolta. On arvioitu, että TKI-panostusten pitäisi kasvaa joka vuosi keskimäärin 600 miljoonalla eurolla, mistä yritysten osuus on kaksi kolmasosaa. Päämäärän saavuttaminen vaatii oikeanlaisia TKI-toiminnan kannustimia.

Akavan tavoitteet TKI-toiminnan edistämisessä

- Otetaan käyttöön TKI-toiminnan verokannustin, joka on kattava, riittävän suuri, pitkäjänteinen ja ennakoitavissa oleva.

- Samassa yhteydessä uudistetaan TKI-toiminnan suorat tuet niin, että ne suunnataan hankkeisiin, jotka hyödyttävät yhteiskuntaa laajemminkin eli niissä on erityisen suuret ulkoisvaikutukset.

Toimiva innovaatiojärjestelmä on tärkeä osa kilpailukykyä

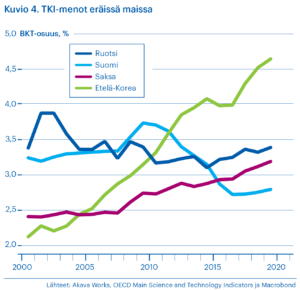

TKI-investointien osuus bruttokansantuotteesta on ollut Suomessa jo usean vuoden ajan 2,7 prosentin tuntumassa eli alimmillaan vuoden 2000 jälkeen. Olimme pitkään edellä Saksaa ja muutamien vuosien ajan myös Ruotsia, mutta nyt olemme jääneet jälkeen. Ruotsin TKI-investoinnit ovat jatkuvasti ylittäneet 3 prosenttia bruttokansantuotteesta ja viime vuosina myös Saksa on yltänyt samaan.

TKI-investointien vähyys on tärkein syy Suomen hitaalle tuottavuuden nousulle ja vaisulle talouden kasvukyvylle. Innovaatiojärjestelmän toimivuutta on parannettava, jotta Suomi on kansainvälisesti kilpailukykyinen toimintaympäristö asiantuntijatyölle ja korkean arvonlisäyksen toiminnoille. TKI-toiminnan kannustin- ja tukijärjestelmien parantaminen on keskeinen osa tätä työtä.

TKI-investointien vähyys on tärkein syy Suomen hitaalle tuottavuuden nousulle ja vaisulle talouden kasvukyvylle.

Perustelut

Yritystoiminnan tukeminen julkisin varoin on perusteltua silloin, kun toiminta hyödyttää yhteiskuntaa laajemmin kuin pelkästään yrityksen saamien tai odotettujen tulojen tai niistä maksettujen palkkojen ja verojen verran. Tutkimus-, kehitys- ja innovaatiotoiminta on hyvä esimerkki panostuksista, jotka voivat tuottaa tällaisia positiivisia ulkoisvaikutuksia.

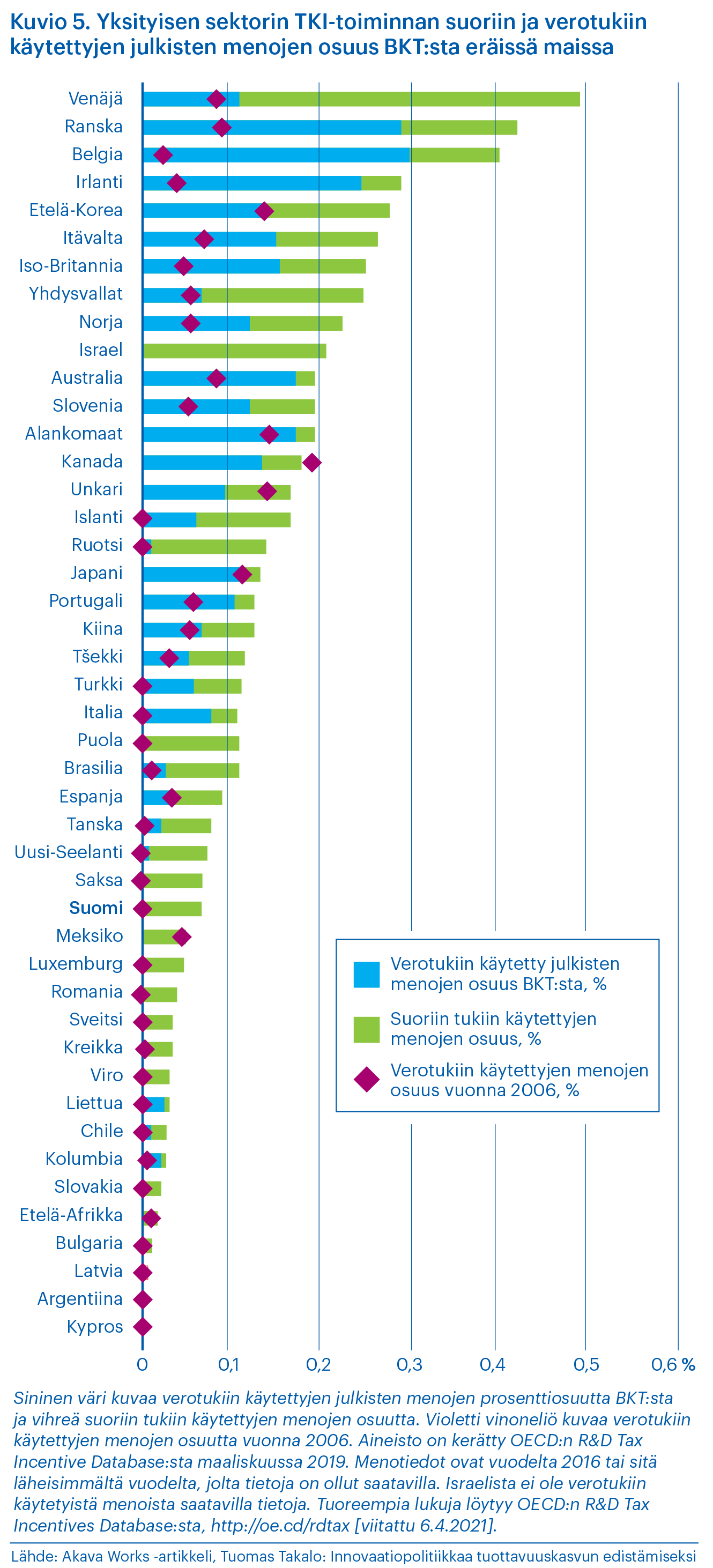

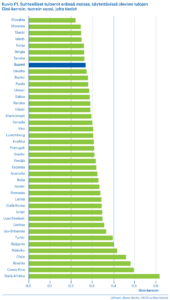

Julkinen tuki yritysten TKI-toiminnalle voi olla suoraa tai tapahtua verotuksen kautta. Verotukien nettohyötyä yhteiskunnalle pidetään suurempana kuin suorien tukien. Tästä huolimatta Suomi poikkeaa kansainvälisestä valtavirrasta, sillä olemme yksi harvoista OECD-maista, jossa ei ole viime vuosina ollut käytössä erillistä TKI-toiminnan verokannustinta. Meillä TKI-toimintaa tuetaan suorilla tuilla ja tuetuilla lainoilla. Kaiken kaikkiaan julkinen tuki yksityisen sektorin TKI-toiminnalle on Suomessa mittaluokaltaan vähäinen kansainvälisessä vertailussa.

Julkinen tuki yritysten TKI-toiminnalle voi olla suoraa tai tapahtua verotuksen kautta.

Suomessa on aikaisemmin kokeiltu kapea-alaisia verokannustimia, joiden vaikuttavuus on ollut vähäinen. Vuosien 2013–2014 verohelpotusjärjestelmä lyhennettiin yllättäen kahteen vuoteen, kun sen piti kestää kolme vuotta. Vuoden 2021 alusta on otettu käyttöön määräaikainen (vuoteen 2025) ulottuva lisävähennys TKI-toiminnan alihankinnoille tutkimusorganisaatioilta. Tämä verokannustin on kohdennettu ja kapea-alainen.

Kuvio 5. Yksityisen sektorin TKI-toiminnan suoriin ja verotukiin käytettyjen julkisten menojen osuus BKT:sta eräissä maissa

Liitteet

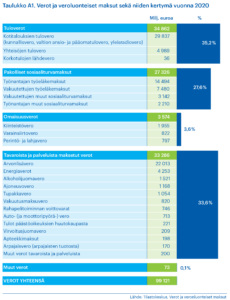

Taulukko A1: Verot ja veronluonteiset maksut sekä niiden kertymä vuonna 2020

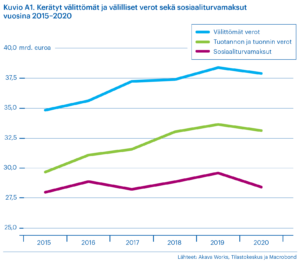

Kuvio A1. Kerätyt välittömät ja välilliset verot sekä sosiaaliturvamaksut vuosina 2015–2020

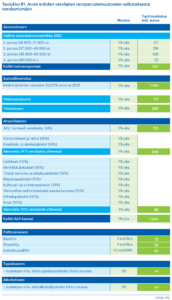

Taulukko B1: Arvio eräiden verolajien veroperustemuutosten vaikutuksesta verokertymään

Liite C: Julkiset nettomenot tehtävittäin

Julkiset bruttomenot suhteessa bruttokansantuotteen arvoon olivat vuonna 2019 hieman yli 60 prosenttia. Kun bruttomenoista vähennetään saadut maksutulot, saadaan julkiset nettomenot. Oheinen taulukko esittää nettomenojen BKT-suhteen kehityksen vuodesta 1990 lähtien.

Julkiset nettomenot suhteessa bruttokansantuotteen arvoon olivat vuonna 2019 noin 47 prosenttia. Suhde on 2000-luvun aikana kohonnut lähinnä terveydenhuollon ja sosiaaliturvamenojen kasvun vuoksi. Nykyjään sosiaaliturvamenot ovat jo lähes puolet julkisen sektorin menoista.

Puolet sosiaaliturvamenoista on vanhuuteen liittyviä menoja, pääosin eläkkeitä. Matala työllisyysaste ja vanhusväestön kasvava osuus nostavat sosiaaliturvamenojen BKT-suhdetta. Menojen painottuminen sosiaaliturvaan on sikäli huolestuttavaa, että tällainen tulojen uudelleenjako ei paranna talouden kasvu- ja työllisyysnäkymiä samalla tavalla kuin julkiset investoinnit koulutukseen, innovaatioihin, digitalisaatioon tai infrastruktuuriin.

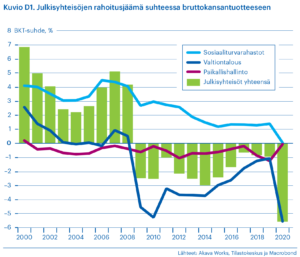

Liite D: Alijäämä ja velka

Julkisen sektorin menot ovat ylittäneet sen tulot 2000-luvun loppupuolen finanssikriisistä lähtien ja julkisen sektorin velan suhde bruttokansantuotteeseen on kasvanut vuoden 2008 jälkeen noin 33 prosentista yli 60 prosenttiin. Julkiseen talouteen on muodostunut rakenteellinen alijäämä, jota ei ole vielä kyetty täysin korjaamaan. Rakenteellisen alijäämän arvioidaan olevaan 1 % bruttokansantuotteesta vielä vuonna 2021.

Meneillään olevassa noususuhdanteessa velan suhde bruttokansantuotteeseen kääntyy laskuun, mutta ilman lisätoimia tämä lasku jäänee tilapaiseksi. Väestön ikääntymisestä johtuvien paineiden julkisiin menoihin arvioidaan edelleen kasvavan. Eläkemenojen suhteen bruttokansantuotteeseen odotetaan kasvavan vielä prosenttiyksikön verran, mutta suhde kääntyy laskuun 2030 jälkeen. Sen sijaan vanhuusväestön kasvu näkyy pitkään tulevaisuudessa terveydenhuollon ja pitkäaikaishoidon menojen kasvussa.

Finanssikriisi ja heikko talouden kehitys sen jälkeen ovat heikentäneet julkisen talouden lähtötilaa. Julkisen velan osuus bruttokansantuotteeseen suhteutettuna kasvoi vajaasta 33 prosenttista yli 60 prosenttiin. Kaikkiaan julkisen talouden ns. kestävyysvaje on valtiovarainministeriön mukaan noin 3 prosenttia bruttokansantuotteesta. Kestävyysvaje kertoo, kuinka paljon julkisen sektorin jäämän pitäisi parantua heti, jotta julkinen talous selviytyisi nykyisistä ja tulevista velvoitteistaan.

Jotta kasvava työllisyys vahvistaisi julkista taloutta, verotuksen kokonaisuuden merkittävä keventäminen ilman tulonsiirtojen tai julkisen palvelujen supistamista ei ole mahdollista. Siksi työllisyyttä ja kasvua tukevan veropolitiikan on oltava staattisesti tarkasteltuna kustannusneutraali. Tällöin verotulojen kasvu ja julkisten menojen vähentäminen, eli ns. dynaamiset vaikutukset, jotka seuraavat parantuneesta työllisyydestä, pidemmistä työurista ja matalammasta työttömyydestä, johtavat julkisen talouden kestävyysvajeen supistumiseen.

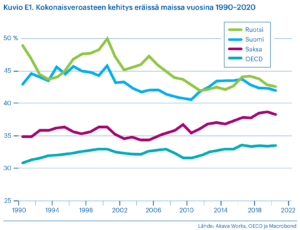

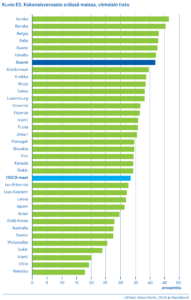

Liite E: Veroaste

Suomen kokonaisveroaste eli verojen ja veroluonteisten maksujen suhde bruttokansantuotteen arvoon on kansainvälisesti korkea. Se on vaihdellut vuosien 1990–2020 aikana 41 ja 46 prosentin välillä. Valtiovarainministeriö arvioi veroasteen olevan keskimäärin 42 prosenttia vuosina 2022 ja 2023, samalla tasolla kuin vuonna 2020 (Taloudellinen katsaus, syksy 2021).

Liite F: Tulonjako

Käytettävissä olevien tulojen jakautumisen tasaisuuteen vaikuttavat markkinatulojen (palkka-, yrittäjä- ja omaisuustulot) tasaisuus ja tulojen uudelleenjako, joka tapahtuu vero- ja tulonsiirtojärjestelmän kautta.

Työikäisen väestön markkinatulot jakautuvat Suomessa epätasaisemmin kuin muissa Pohjoismaissa. Meillä myös tasataan tuloja voimakkaasti verotuksen ja tulonsiirtojen kautta.

Muissa Pohjoismaissa korkea työllisyys vähentää tulonsiirtojen ja niiden rahoituksen tarvetta. Suomessa tulonsiirtojen osuus julkisista menoista on kasvanut merkittävästi ja puolet kaikista julkisista menoista on tulonsiirtoja. Suomen muita Pohjoismaita epätasaisemmin jakautuneet markkinatulot johtuvat Suomen heikommasta työllisyydestä, sillä palkkaerot ovat verraten pieniä.

Tulonjaon tasaisuuden olisi suotavaa perustua enemmän työllisyyteen ja vähemmän tulonsiirtoihin ja verotukseen. Muut Pohjoismaat antavat hyvän esimerkin suhtautumisessaan työhön ja niiden suuntaan Suomenkin pitäisi liikkua.

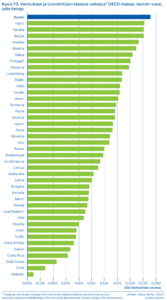

Kuvio F1 näyttää, että Suomen tuloerot verotuksen ja tulonsiirtojen jälkeen ovat säilyneet kansainvälisesti pieninä. Kuvio F2 osoittaa, että Suomi tasaa tuloeroja eniten maailmassa. Tasaamattomien tulojen Gini-kertoimen ja tasattujen tulojen Gini-kertoimen erotus on Suomessa suurempi kuin muualla.

*Tasaavaa vaikutusta mitataan Gini-kertoimen absoluuttisena pienentymisenä, kun verrataan tuotannontekijätulojen Gini-kerrointa käytettävissä olevien tulojen Gini-kertoimeen.

Ohessa linjaukset pdf-tiedostona